Cómo mejorar tu salud financiera para ahorrar e invertir

La parte dificil es arrancar. Nosotros te ayudamos a dar el primer paso en esta segunda lección sobre salud financiera.

Toda la vida fui bastante nerd, me gustaba llevar un control minucioso sobre mis gastos, investigar cómo funciona el dinero, siempre googleaba todo lo que veía en el noticiero sobre temas financieros, leía libros, blogs, veía videos y clases universitarias de finanzas por Youtube, charlaba con mis amigos y le preguntaba a todo el mundo como manejaba su dinero.

Incorporar todo ese conocimiento y aprender las distintas formas de pensar de un montón de gente fue lo que me permitió entender que estaba haciendo mal, como podía mejorarlo, y que tenia que hacer de ahí en adelante para alcanzar mis objetivos.

En esta oportunidad voy a intentar transmitirte todas esas lecciones y hábitos que tanto me ayudaron, y que seguramente a vos también lo hagan. La organización de las finanzas personales es una tarea que requiere tiempo y paciencia, dado que estamos obligados a seguir una serie de pasos sistemáticos. Pero, ey, como en cualquier actividad que hagas, siempre la parte más difícil es arrancar, después todo de vuelve fácil.

Conceptos básicos de mis finanzas personales

Lo primero que vamos a hacer es identificar las clasificaciones generales en las que se dividen nuestras finanzas personales.

Nuestras finanzas personales se dividen en 5:

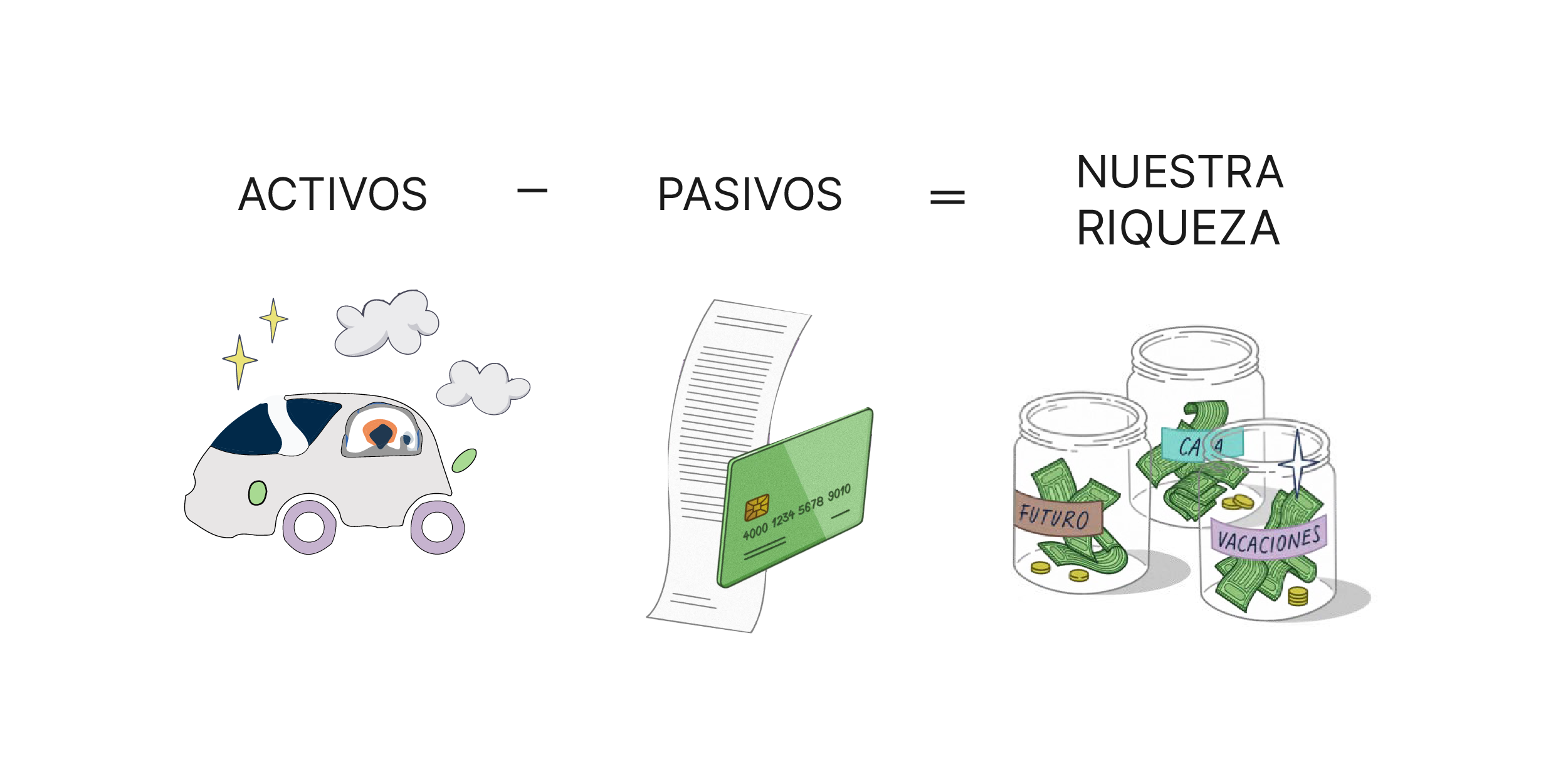

Activos: son todas las cosas que tenemos que nos generan ingresos, o que pueden ser vendidos. Por ejemplo: un departamento que tenemos alquilado, nuestra casa, un auto o un terreno, joyas, inversiones, o dinero en efectivo. Estos son los mas comunes.

Pasivos: es lo contrario a los activos. Son las deudas con bancos, tarjetas de crédito, instituciones financieras, u otras personas. Es todo el dinero que nosotros debemos pagarle a alguien más, es decir, nuestras deudas.

Ingresos: es toda entrada de dinero, sea por nuestro salario, el alquiler que recibimos de un departamento, rentas de inversiones, ganancias de un negocio, etc.

Egresos: es lo contrario al ingreso, toda salida de dinero es un egreso. Las compras del supermercado, el seguro del auto, Netflix, alquiler, salidas con amigos, los puchos, etc.

Nuestras inversiones: invertir es poner nuestro dinero a trabajar. Dándonos la posibilidad de hacer crecer nuestros ahorros. Hay muchísimas alternativas disponibles, y cada una de ellas tiene características especiales para ayudarnos a cumplir nuestros objetivos.

¿Qué tan ricos somos?

Digamos que solo contamos con 1 solo activo a nuestro nombre, un auto que por lo que vimos en internet vale unos $500.000, mientras que mantenemos deudas por tarjeta de crédito por unos $20.000. En este caso, nuestro patrimonio sería de $480.000 ($500.000 - $20.000).

Si bien esto no es determinante para el día a día de nuestras finanzas, resulta útil para determinar año a año como creció o disminuyo nuestra riqueza. Es tener presente si tenemos más de lo que debemos, o si debemos más de lo que tenemos.

Si queremos alcanzar la libertad financiera, hay que asegurarnos de que nuestra riqueza aumente todos los años.

¿Se puede llevar una vida de lujos y aun así estar quebrado?

Sí.

Muchos actores, futbolistas, o personas famosas que llevaban una vida de ricos, amanecieron quebrados de la noche a la mañana. ¿Por qué?

👉 Deudas.

Hay personas que sin importar la cantidad de dinero que ganen, siempre gastan más de lo que les ingresa. Esto es a lo que nosotros llamamos una persona “rica”, es decir, que gana mucho dinero, pero gasta de más en cosas que por ahí no necesita.

Ser rico no necesariamente significa que siempre seguirás siendo rico. Si no sos responsable con tus gastos y deudas seguramente acabes perdiéndolo todo. Para ellos aplica la misma regla que para todos: hay que gastar menos de lo que se gana.

Un caso muy famoso en Argentina es el de Maradona: un exitosísimo futbolista que en 2005 “de la noche a la mañana” se quedó sin dinero. También le sucedió a Mike Tyson (boxeador), y a Michael Jackson (artista).

Sin embargo, existe una denominación en ingles para llamarle a todas las personas que, a diferencia de los ricos, saben cuidar sus ahorros y hacerlos crecer a lo largo del tiempo. A estas personas se las denomina “wealthy”, que en español se pronuncia -welfi- (ahora entenderás el por qué de nuestro nombre 😉).

¿Que es tener una buena salud financiera?

- Llevar una vida que te permita ahorrar lo máximo posible.

- Transformar el ahorro en inversiones que generen nuevas fuentes de ingreso.

- Estar todo el tiempo aprendiendo cómo mejorar tus finanzas personales.

Las personas welfi se enfocan en construir activos que aumenten sus ingresos, y de esa forma vivir su vida en sus propios términos. Las personas ricas, impacientes, suelen gastar su dinero en cosas que no necesitan, normalmente a través de deudas masivas para impresionar a los que lo rodean con un estilo de vida lujoso y glamoroso.

En mi opinión, para ser welfi, hay que ver al dinero como una herramienta para:

- Alcanzar un estilo de vida sustentable.

- Vivir sin tener que preocuparme porque el dinero no me alcanza.

- Asegurar mi futuro.

Cómo ser welfi en un solo paso

👉 Empezá a ahorrar e invertir cuanto antes.

Personalmente, creo que ahorrar el 20% de nuestros ingresos es un muy buen punto de partida. Aunque viviendo en pareja, este número debería ser significativamente mayor.

Ahorrar e invertir va a generar un cambio increíble en nuestro futuro, y mientras más temprano, mejor. No te preocupes si hoy no podés ahorrar el 20% de tus ingresos, tampoco si no tenes mucho dinero para invertir, empezá con lo que puedas. Ponete un objetivo medible y fácil de cumplir. No importa si solo podés guardar $5.000 mensuales.

Recordá: todas las cosas son difíciles hasta que se vuelven fáciles.

Dá el primer paso con nuestro curso gratis de finanzas personales.