¿Qué es la inflación y porque debería importarte?

Te presentamos al enemigo silencioso de todos los argentinos: la inflación. Y te damos herramientas para que puedas combatirla.

Esta debe ser la lección más importante de todas, y puedo resumírtela en una sola oración:

“Las personas que gastan más de lo que ganan, se hacen pobres rápido. Mientras que las que gastan menos de lo que ganan (digamos, que ahorran) se hacen ricos despacio”.

¿Qué dijo? ¿Es fácil ser pobre pero difícil ser rico?

Así es, y acá te vamos a presentar al enemigo silencioso más dañino que existe:

👉 La inflación.

La inflación es el aumento generalizado y sostenido de los precios de bienes y servicios en un país durante un periodo de tiempo.

Esto implica que a medida que los precios aumentan, cada vez podemos comprar una menor cantidad de bienes y servicios con la misma cantidad de dinero. A esto se le llama “diminución del poder adquisitivo de la moneda”.

En Argentina todos reconocemos este fenómeno cada vez que vamos al supermercado o a la carnicera, veámoslo con un ejemplo:

Durante el 2020 en Argentina la inflación fue del 42,02%. Esto quiere decir que, en promedio, los precios de los bienes y servicios aumentaron un 42,02%.

Digamos que en enero llenar el carrito del super costaba $500 pesos. Si nosotros íbamos a la con un billete de $500 al supermercado comprábamos el carrito mensual de alimentos básicos (canasta básica alimentaria). Pero cuando volvimos 12 meses más tarde con el mismo billete de $500 a comprar el mismo carrito de alimentos vemos que el cajero del supermercado nos dice que el precio de los mismos productos es $710, es decir, ahora no nos alcanza la misma cantidad de dinero para comprar la misma cantidad de productos.

Nuestro dinero perdió (como dicen en la tele) “poder adquisitivo”.

Bueno, los economistas usan a la canasta básica alimentaria (determinada por requerimientos normativos kilo calóricos y proteicos imprescindibles para que un adulto cubra esas necesidades durante un mes) para hacer esta comparativa y resulta que mientras en el 2010 para cubrir estas necesidades alcanzaban $1093.30 al finalizar el 2020 necesitabas $19.384.70.

¡Casi 20 veces más dinero!

Esto como mínimo debería preocuparnos.

Les muestro otro ejemplo:

Con $46.000 en el 2011 te comprabas un auto, hoy con esa misma cantidad de dinero compras dos pares de zapatillas Nike.

No sé si reírme o llorar.

La inflación es el peor de los males económicos ya que ataca a los dos motores más importantes del país, el ahorro y el consumo (las dos cosas más importantes de nuestra economía personal también).

Cuando nosotros ahorramos lo que estamos haciendo es postergar la compra de algo que nos gusta o queremos en el presente, por el placer de darnos un gusto mayor en el futuro. Pero si a medida que ahorramos, el precio de lo que nosotros queremos comprar sigue aumentando, nunca alcanzaremos nuestros objetivos.

Y así como el peso sufre de inflación, el dólar también. Se los muestro con un ejemplo sencillo:

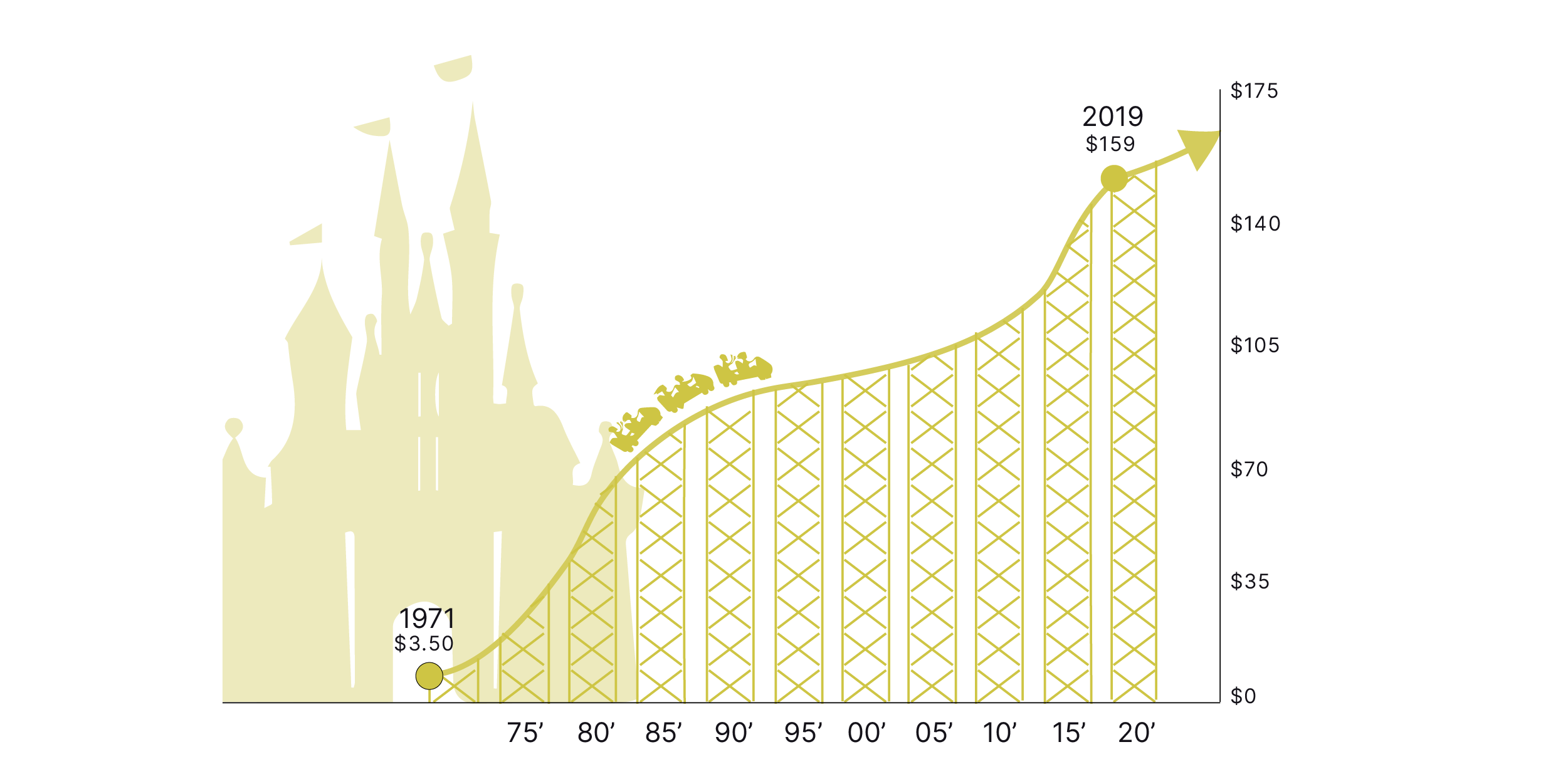

En el 2010, un ticket de entrada a Disney costaba cerca de $90 dólares, hoy cuesta más de $160, casi el doble. Así que, si estábamos ahorrando lechugas abajo del colchón para llevarnos a nosotros o a nuestra familia a este lugar increíble, deberíamos tener esto en cuenta para no ir siempre corriendo detrás de la zanahoria 😊.

Por eso es importante resguardar tus ahorros de la inflación. Y como desde Welfi sabemos que esto no solo es importante, sino que es re contra mega super importante, desarrollamos una serie de productos especiales para ayudarte a proteger tu dinero de la inflación:

- Crea tu Fondo de Emergencia y cuidalo de la inflación con una inversión conservadora.

- Dolariza tu futuro creando un Fondo de Retiro para vos y tu familia.

- Convierte tus pesos argentinos en dólares comprando acciones de las empresas TOP de Estados Unidos. Mirá cómo lo facilitamos usando nuestras inversiones temáticas.

- Configura una meta u objetivo y Welfi te ayuda a elegir los productos financieros más recomendables para alcanzarlos.

Despido esta lección con una pregunta para reflexionar:

¿Cuántas personas conocen que se hayan hecho ricas ahorrando dinero en el colchón?

Cuando pedimos un préstamo en el banco, o no pagamos el total de la tarjeta de crédito, nos cobraran una tasa de interés sobre el monto que no pagamos.

Si al contrario, nosotros prestamos dinero al banco (por ejemplo a través de un plazo fijo), nos pagaran una tasa de interés.

Siempre recibiremos intereses cuando prestemos dinero, se lo prestemos al banco, a una persona, empresa, o el gobierno. Cuando compramos un bono del gobierno, a cambio nos pagaran una tasa de interés por el tiempo que nosotros no dispongamos de nuestro dinero.

Entonces vemos que el interés es una compensación por usar el dinero de alguien más a través del tiempo. A veces los pagamos, y otras lo recibimos.

La clave es siempre recibirlos 😉.

Por ejemplo:

Si pedimos prestados $100.000 por un plazo de 1 año a una tasa del 50%, al final vamos a tener que pagar los $100.000 que pedimos prestados más los intereses por $50.000 pesos.

En cambio, si en vez de pedir prestado, nosotros invertimos el dinero en un Fondo Común de Inversion que pague un 25% de interés anual, al final recibiremos los $100.000 invertidos más los $25.000 de intereses.

En el primer caso pagamos por usar el dinero de alguien más, y en el segundo nos pagaron por usar nuestro dinero.

Seguramente te preguntes porque los prestamos suelen tener tasas de interés mas altas que cuando hacemos una inversion (como en el ejemplo), y esto esta relacionado al riesgo de la operación, es decir, a la probabilidad de que la persona a la que le prestamos nos devuelva el dinero. El banco suele cobrar tasas de interés altas porque toma el riesgo de que la persona a la que le presto no devuelva el dinero.

Sin embargo, cuando invertimos en un fondo común de inversion seguramente estemos prestándole dinero al gobierno o a una empresa, y el riesgo de que ellos no nos paguen es mucho mas bajo al de que nosotros no le paguemos al banco. Por eso existe esta diferencia, para compensar el riesgo.

En esta lección aprendimos los puntos más importantes de las finanzas, inflación e interés.

¿Que debes llevarte de esta lección?

- Debemos protegernos de la inflación porque esta les quita valor a nuestros ahorros.

- El interés es el costo de utilizar dinero de otra persona.

Conclusión

Siempre es mejor que nos paguen por usar nuestro dinero, que pagar por usar el dinero de alguien más.

Recibe el curso completo de Finanzas Personales por email con su versión en PDF:

Tiene un diseño hermoso para compartir con quien quieras y leerlo en el dispositivo que desees.